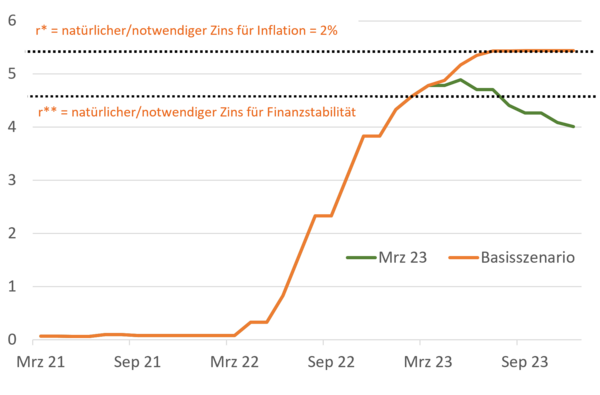

Die FED hebt die Zinsen an, die Nachfrage kühlt sich ab und anschließend sinkt die Inflation. Soweit der Plan. Zuletzt hat dies aber nicht mehr gut funktioniert. Nach Fortschritten in der zweiten Jahreshälfte 2022 ist der Disinflationsprozess zuletzt ins Stocken geraten und die Konjunkturdaten haben sich sogar verbessert. Gleichzeitig hat die Schieflage von US-Regionalbanken und die Notfallübernahme der Credit Suisse Erinnerungen an den Beginn der Finanzkrise 2007/08 geweckt. Die Frage nach der Höhe des Zinsgipfels muss deshalb neu gestellt werden und bleibt entscheidend für die Marktentwicklung. Zugleich ist aber die Marktentwicklung auch zentral für die Höhe des Zinsgipfels. Stichwort: Finanzierungskonditionen. Was Henne und was Ei ist, ist also nicht so klar zuzuordnen. Zudem nehmen die Zielkonflikte zwischen Preis- und Finanzstabilität in der letzten Phase des Straffungszyklus zu. Das ist für Investoren sehr relevant.

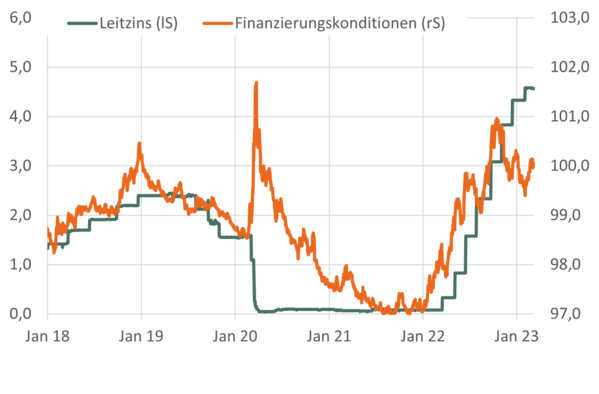

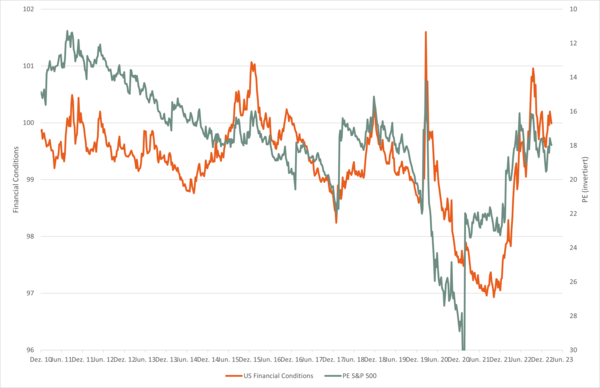

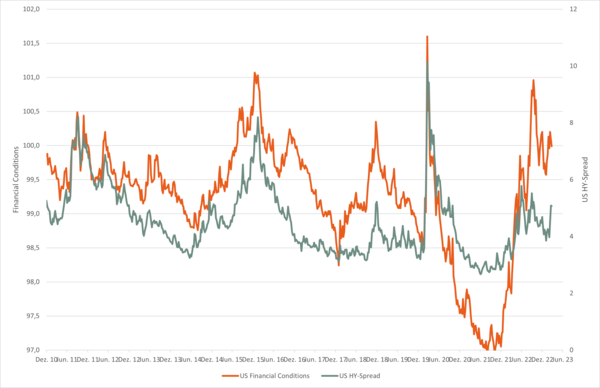

Die FED hat ihren Leitzins seit Anfang 2022 kontinuierlich um 475 Bp auf fast 5 % angehoben. Die für die Konjunktur und damit die Inflation entscheidenden Finanzierungskonditionen der Wirtschaft haben sich in der ersten Straffungsphase parallel zu diesen Zinsschritten verschärft. Ab Mitte Oktober haben sie sich am Finanzmarkt allerdings – entgegen der weiteren Entwicklung der FED-Zinsen – wieder spürbar gelockert. Die FED hat zum Teil also in der Luft getreten. Dazu haben – neben der Verflachung der US-Zinskurve – der Kursanstieg am Aktienmarkt und der damit verbundene Rückgang der Volatilität und die rückläufigen Aufschläge für Unternehmensanleihen beigetragen.

Fed Funds Leitzins in Prozent und GS Financial Conditions Index (u.a. Aktien, Bonds, Credits, FX)

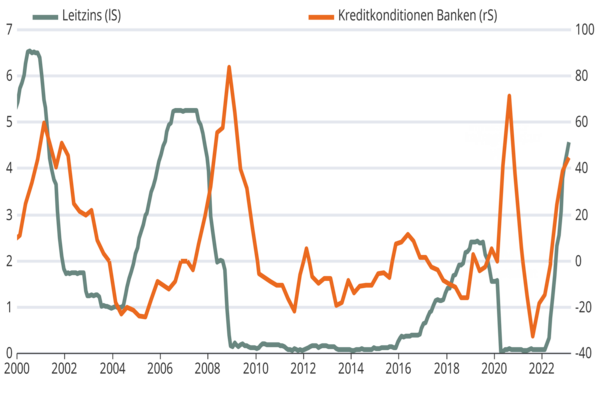

Fed Funds Leitzins in Prozent und FED Senior Loan Officer Umfrage zu Kreditkonditionen der Banken

Die robuste Entwicklung von Konjunktur und Preisen in den vergangenen Monaten kann aus dieser Perspektive kaum überraschen. Denn je größer der Spread zwischen FED-Zins und Finanzierungskonditionen der Wirtschaft wird, desto höher muss der Zinsgipfel liegen, um den gewünschten Bremseffekt zu erzielen. Der natürliche Zins für die Realwirtschaft liegt dann also höher. Insofern war die positive Marktentwicklung seit Jahresbeginn ein zentraler Grund für die hawkische Haltung der FED und die Spekulationen über eine höhere Terminal Rate am Markt.

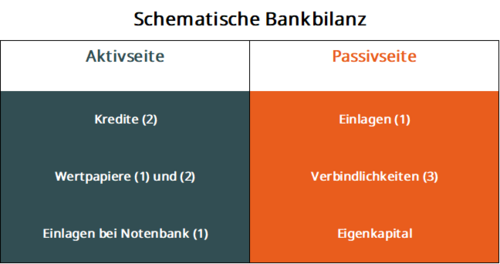

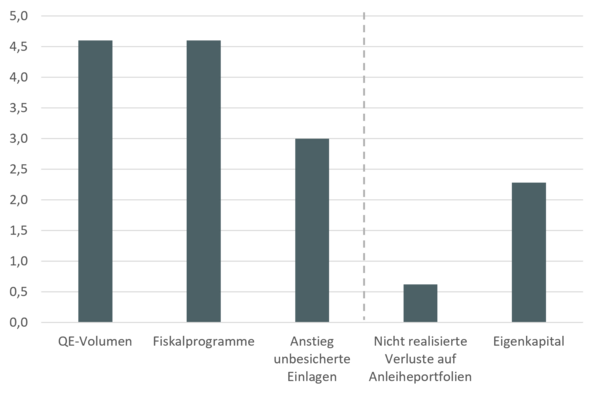

Problematisch an dieser Diagnose ist, dass die Schmerzgrenze für die Finanzstabilität auf einem niedrigeren Leitzinsniveau liegt. Dies zeigen die Probleme von US-Regionalbanken, die durch Einlagenabflüsse und Kursverluste auf bonitätsstarke Anleihen in Schieflage geraten sind. Die FED sieht darin Einzelfälle. Schlechtes Risikomanagement wie auch Mängel in der Aufsicht der Institute haben sicher eine Rolle gespielt. Zentraler Treiber des Drucks auf die Bankbilanzen ist aber die Geldpolitik selbst. Zwar sollte der Wechsel des monetären Regimes von einer vor allem durch die Notenbanken auf eine wieder primär durch das Bankensystem finanzierte Wirtschaft den Sektor mittelfristig stützen. Der Übergang ist für die Institute aber schmerzhaft und setzt die Bilanzen gleich an mehreren Stellen unter Druck.

1) Zinsanstieg, Liquiditätsverknappung, Abflachung der Zinsstruktur

2) Eintrübung des konjunkturellen und monetären Umfeldes

3) Vertrauensverlust

USA: Volumina wirtschaftspolitischer Maßnahmen (COVID-Krise) und Kennzahlen der US-Banken,

Ende 2022, in Bio. USD

Auf der Passivseite stehen die Einlagen plötzlich wieder unter Konkurrenz attraktiver Anlagealternativen, insbesondere am US-Geldmarkt. Und auf der Aktivseite hat der Zinsanstieg nach der langen Niedrigzinsphase zu teils erheblichen Verlustpotenzialen in den Anleiheportfolien geführt.

In der Folge steht die FED vor einer Reihe von Zielkonflikten, die in den kommenden Monaten an Bedeutung gewinnen werden.

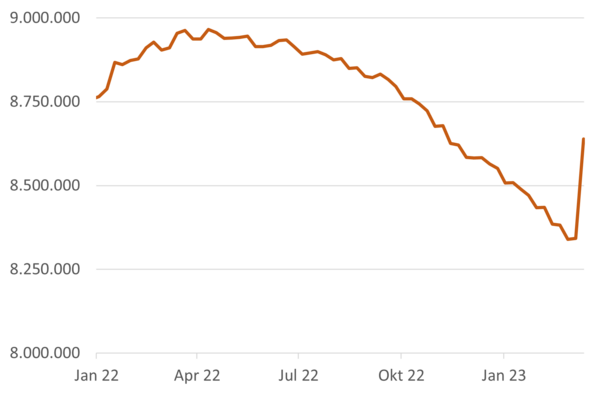

Fed Funds Leitzins (lS) in Prozent, Erwartungen auf Basis OIS-Swaps im März und EW Basisszenario

Fed Bilanzsumme, im Mio. USD

Wie werden sich diese Diskrepanzen auflösen? Aus Sicht vieler Beobachter geht an einem höheren Zinsgipfel kein Weg vorbei, um ausreichend Druck auf Konjunktur und Inflation auszuüben. Dieses Szenario ist umso wahrscheinlicher, je größer der Abstand zwischen FED-Leitzins und Finanzierungskonditionen bleibt. Oder anders ausgedrückt: Je länger die Finanzmärkte positiv gestimmt bleiben und die Banken keine starke Straffung der Kreditkonditionen vornehmen. Ein moderaterer Zinsgipfel ist dann zu erwarten, wenn sich der Abstand wieder normalisiert, die Finanzierungskonditionen sich also – auch ohne starke Zinsanhebungen – verschärfen. Denn eine solche Normalisierung entspräche für sich genommen einer zusätzlichen geldpolitischen Straffung um etwa 200 Bp. Die jüngsten Turbulenzen im Bankensystem sprechen für dieses Szenario. Auch die FED gibt diesem Szenario nun ein größeres Gewicht. Die Wahrheit wird deshalb vermutlich in der Mitte liegen, d. h. die FED-Zinsen dürften etwas stärker steigen (müssen) als derzeit gepreist. Allerdings wird der Gipfel wohl weniger hoch liegen (müssen), als von einigen FED-Falken und Ökonomen zuletzt noch befürchtet.

Die Erholung der Märkte seit Jahresbeginn hat für viel Erleichterung bei Investoren gesorgt. Für die kommenden Monate ist jedoch Vorsicht angebracht. Solange der Inflationsdruck aus FED-Sicht zu hoch ist, geht an einer Kurskorrektur kaum ein Weg vorbei. Denn nur so können sich die Finanzierungskonditionen den Leitzinsen wieder annähern oder durch höhere Leitzinsen ausreichend gestrafft werden, um Angebot und Nachfrage in der Wirtschaft zurück ins Gleichgewicht zu bringen und die Inflation ausreichend zu bremsen. Offen ist dabei die Frage, welche Segmente des Marktes für die Straffung der Finanzierungskonditionen sorgen und mit Kursverlusten rechnen müssen. Kandidaten sind neben den kurz- und längerfristigen Zinsen vor allem die Risikoprämien für Unternehmensanleihen und insbesondere Banken, die Aktienkurse sowie der Außenwert des US-Dollars.

In allen Bereichen gibt es nach der positiven Entwicklung seit Dezember wieder Korrekturpotenzial. Für die US-Wirtschaft kommt den Aktienmärkten wie auch den Unternehmensanleihen aber eine besonders große Bedeutung zu. Angesichts der hohen Anteile der Kapitalmarktfinanzierung für Unternehmen und der Aktien am Finanzvermögen der Haushalte stehen sie zusammen für mehr als die Hälfte der Finanzierungskonditionen in der US-Wirtschaft. Gemäß den historischen Korrelationen müssten die Aktienkurse/Bewertungen um etwa 10 % nachgeben, um die bisherigen/avisierten Straffungen der FED voll in die Finanzierungskonditionen zu übertragen. Bei High-Yield-Anleihen ist die Schere zwischen dem Risikoaufschlag und den Finanzierungskonditionen deutlich größer geworden.

Wie groß die Korrektur tatsächlich ausfallen muss, hängt aber natürlich auch an anderen Faktoren in- und außerhalb des Finanzsystems. Dazu zählen vor allem die Kreditkonditionen der Banken, die inländische Angebotsseite wie auch alle externen Einflüsse auf die US-Wirtschaft.

Relevant für Investoren ist neben dem Korrekturbedarf des Gesamtmarktes auch, welche Segmente besonders betroffen sein könnten. Während in der ersten Straffungsphase die zinssensitiven Bereiche, also vor allem Wachstumsaktien, dabei überproportional korrigiert haben, hat sich in jüngster Zeit die Rotation von „Growth“ in „Value“ wieder umgedreht (Vgl. Grafik). Diese Entwicklung legt nahe, dass die „Duration“ der Wachstumstitel mit steigendem Zinsniveau abnimmt und Diskussionen um die „Terminal Rate“ an Bedeutung für deren Wertentwicklung verlieren. Vielmehr treten die schon in der Phase der „Secular Stagnation“ nach der Finanzkrise an „Growth“-Titeln geschätzten Eigenschaften wie wenig zyklisches Gewinnwachstum und stabilere Gewinnmargen bei gleichzeitig besserem Preisüberwälzungsspielraum wieder in den Vordergrund.