„TANSTAAFL – There ain't no such thing as a free lunch“. Wird diese vom Nobelpreisträger Milton Friedman geprägte Weisheit im Sinne der Börsen interpretiert, bedeutet dies, dass es keinen risikolosen Gewinn gibt. Oder anders ausgedrückt – ein rationaler Investor erwartet für das Eingehen von höherem Risiko eine höhere Rendite.

Als weitgehend risikofrei gelten am Kapitalmarkt Staatsanleihen von höchster Bonität, beispielsweise amerikanische „Treasuries“ oder deutsche Bundesanleihen.1 Der von Investoren darüber hinaus verlangte Aufschlag für Aktienrisiken wird Aktienrisikoprämie genannt. Somit setzt sich in der Theorie der über die Haltedauer zu erwartenden Gesamtertrag von Aktien (nachfolgend auch erwartete Unternehmensgewinnrendite genannt) aus den Komponenten Aktienrisikoprämie und dem risikolosen Zinssatz zusammen. In Zeiten von sinkenden Aktienrisikoprämien gewinnen Anleihen relativ betrachtet an Attraktivität gegenüber Aktien und vice versa.

Die Aktienmarktrallye im ersten Halbjahr 2023 bei gleichzeitig steigenden Realzinsen führte in den USA zu historisch niedrigen Aktienrisikoprämien. In Deutschland hingegen scheint die Aktienrisikoprämie aufgrund der günstigen Marktbewertung und nach wie vor niedrigen Realzinsen attraktiver, das konjunkturelle Umfeld jedoch angespannter. Für Investoren stellt sich deshalb die Frage, ob und unter welchen Umständen die Aktienrisikoprämie als Bewertungsindikator für den Aktienmarkt dienen kann.

Da sich die erwartete Gewinnrendite eines Unternehmens bzw. Index über die Haltedauer aus dem Kurs-Gewinn-Verhältnis (KGV) ableiten lässt (1/KGV), können hier erste Schlüsse für die Aktienrisikoprämie gezogen werden. Generell gilt, dass ein höheres KGV zu einer geringeren Unternehmensgewinnrendite und ceteris paribus zu einer geringeren Aktienrisikoprämie führt.

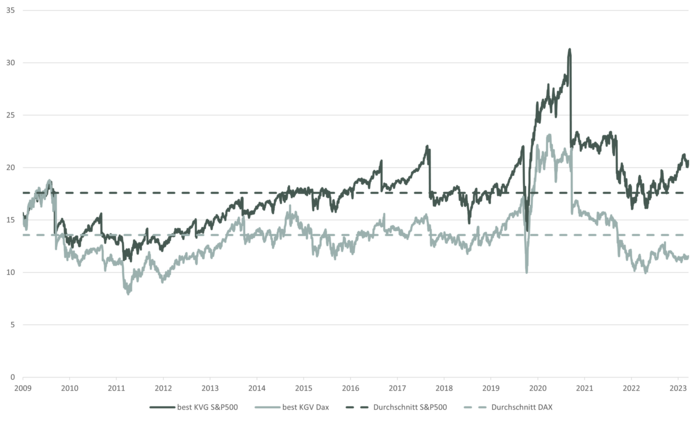

Wird das Bewertungsniveau anhand des KGVs für das aktuelle Fiskaljahr betrachtet, erscheint der S&P 500 mit einem KGV von 20,62 gegenüber der eigenen Historie (durchschnittliches KGV 17,80) vergleichsweise teuer und der DAX mit 11,55 per Ende August günstig bewertet (durchschnittliches KGV 13,58).

In diesem Jahr ist der Großteil des Kursanstiegs im ersten Halbjahr (+16 % per Ende August in Euro) allerdings der starken Performance der hochgewichteten Big-Tech im S&P 500 zuzuschreiben. Wird über den gleichen Zeitraum der gleichgewichtete S&P 500-Index betrachtet, so relativiert sich sowohl das Bewertungsniveau mit einem KGV von 16, als auch die S&P 500-Outperformance gegenüber dem europäischen Markt (gleichgewichteter S&P 500 +5 % per Ende August in Euro vs. Dax +15 % per Ende August in Euro).

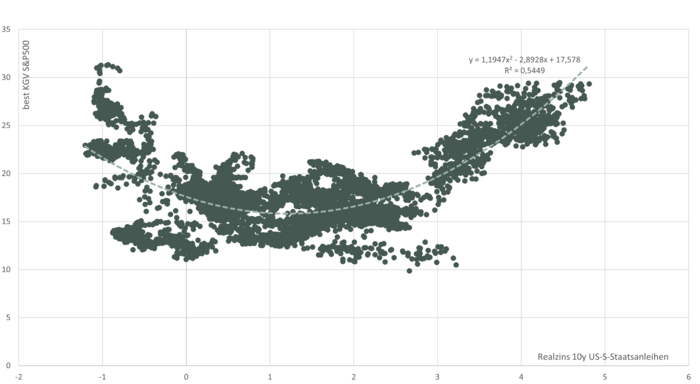

Nachdem die Aktienrisikoprämie sowohl vom Realzins als auch dem KGV abhängt, stellt für die Beurteilung des Bewertungsniveaus eine weitere Betrachtungsmöglichkeit das Verhältnis der beiden Größen dar. Wie in der nachfolgenden Grafik zu sehen, kann die Beziehung dieser beiden Faktoren in einer U-Form beschrieben werden. Dies impliziert, dass steigende Realzinsen bis zu einem Wendepunkt (hier bei ca. 1,21 %) mit niedrigeren KGVs einhergehen. Nach diesem Wendepunkt führen steigende Realzinsen zu einer Ausweitung der Aktienmultiplikatoren. Dies kann damit erklärt werden, dass in Niedrigzinsphasen Aktien aufgrund der höheren Attraktivität gegenüber den niedrig verzinsten Anleihen stärker nachgefragt werden. In der Theorie steigt der Unternehmenswert durch den Diskontierungseffekt mit einem kleinen Zinssatz und somit steigt auch das KGV. Hochzinsphasen können hingegeben beispielsweise in einer florierenden Wirtschaftsphase in Verbindung mit hoher Inflation auftreten, sodass die optimistischen Konjunkturaussichten und die Nachfrage nach realen Assets wie Aktien einen hoch bewerteten Aktienmarkt begründen.

Per Ende August 2023 erscheint auch mit dieser Betrachtungsweise der breite amerikanische Markt vergleichsweise hoch bewertet.

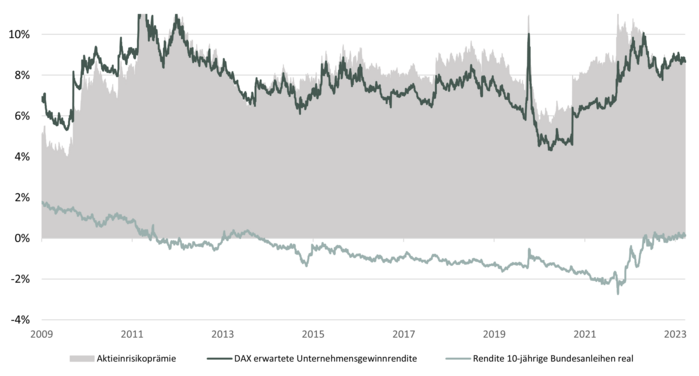

Die pessimistische Stimmung für den deutschen Aktienmarkt sowie den erwarteten Unternehmensgewinnen in Verbindung mit der weiterhin restriktiven Geldpolitik der EZB zeigt sich auch anhand der eingepreisten Aktienrisikoprämie. Da in Deutschland das aktuell niedrige KGV eine Gewinnrendite von knapp 9 % impliziert, erscheint die Risikoprämie durch das historisch niedrige Zinsniveau für Investoren attraktiv. Im letzten Jahrzehnt lag die reale Verzinsung von Bundesanleihen größtenteils im negativen Bereich, was die Attraktivität von Aktien weiter stützte.

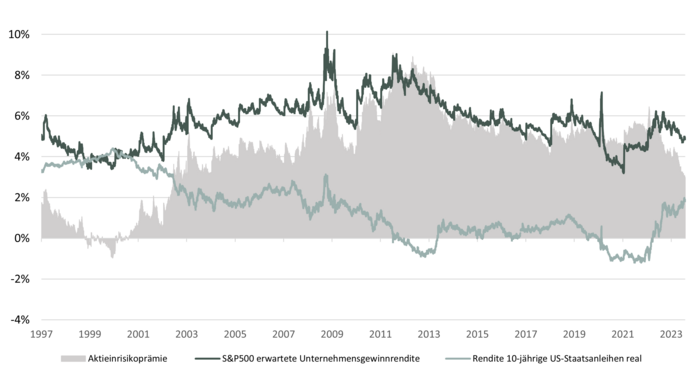

Vor dem Platzen der Dotcom Blase war die Aktienrisikoprämie zeitweise sogar negativ, was die Interpretation zulässt, dass ein Investor für die Aufnahme von Aktienrisiken sogar eine Prämie zahlen würde. Wird die Performance von US-Aktien über diesen 10-Jahres-Zeitraum (1990-1999) herangezogen, haben Aktien mit 18 % jährlich die sicheren Staatsanleihen deutlich outperformt. Grund hierfür sind die über diesen Zeitraum stark angestiegenen Unternehmensgewinne, weshalb sich eine Investition in Aktien auch bei einer niedrigen Aktienrisikoprämie lohnte. Nach dem Platzen der Dotcom-Blase Anfang der 2000er waren die Erwartungen über zukünftige Gewinnsteigerungen zurückhaltend, weshalb Investoren eine höhere Risikoprämie verlangten. Gemessen am S&P 500 lag die reale US-Aktienrisikoprämie über die letzten 20 Jahre im Durchschnitt bei 5,25 %, was deutlich über dem aktuellen Niveau von ca. 3 % liegt. Die Schwächen des Konzepts der Aktienrisikoprämie zeigen sich nun deutlich. Einerseits unterstellt diese während der Laufzeit eine konstante Unternehmensgewinnrendite bzw. die konstante Verzinsung von Staatsanleihen. Andererseits lässt sich die tatsächliche Aktienrisikoprämie nicht in Echtzeit, sondern erst ex post beobachten, was historisch gesehen stark von der erwarteten Risikoprämie abgewichen ist.

Die aktuell niedrige Aktienrisikoprämie in den USA kann mit Blick auf den Aktienmarkt durch zwei Szenarien erklärt werden. Eine Erklärung wäre ein Szenario wie vor der Dotcom-Blase und Investoren antizipieren, dass die zukünftigen Unternehmensgewinnrenditen stark ansteigen werden, weshalb eine niedrige Risikoprämie gefordert wird. Eine alternative Erklärung wäre, dass der Markt aktuell überbewertet ist und die Aktiengewinnrendite durch einen Rücksetzer wieder ansteigen wird.

Die niedrige Risikoprämie kann jedoch auch durch die gestiegenen Realrenditen der Staatsanleihen erklärt werden. Relativ betrachtet verlieren Aktien hierdurch an Attraktivität, was zu einem Kursrückgang führt, sodass sich die daraus resultierende Risikoprämie wieder tariert. In einem raschen und mächtigen Zinsanhebungszyklus wie im letzten Jahr liegt ein Rückgang der Risikoprämie durch die Zinsseite nahe.

Für die Portfoliounternehmen der Phaidros Funds erachten wir für die Zukunft das erste Aktien-Szenario als am wahrscheinlichsten. Das lässt sich anhand der „Big Techs“ Amazon, Alphabet, Apple und Microsoft veranschaulichen.

Werden diese Aktien in einem Portfolio gleichgewichtet, ergibt sich ein durchschnittliches Kurs-Gewinn-Verhältnis von 22,2 und somit eine zu erwartende Unternehmensgewinnrendite von 4,50 %. Die 10-jährigen inflationsindexierten US-Staatsanleihen notierten per Ende August 2023 mit einer Rendite von 1,87 %, was eine erwartete Aktienrisikoprämie von 2,63 % impliziert. Warum kaufen Investoren aktuell dennoch die Aktien der Big Techs? Weil die Gewinne dieser vier Unternehmen jährlich im Durchschnitt um 21,6 % (CAGR) gewachsen sind, was sich über die letzten zehn Jahre durch Dividendenzahlung und Kurssteigerung in einer jährlichen Aktienrendite von durchschnittlich 25,56 % im Portfolio widerspiegelte.

Die daraus resultierende Fragestellung für Investoren lautet, ob und durch welche Seite des mathematischen Bruchs – dem Zähler = Kurs oder dem Nenner = Gewinn – eine Annäherung an den historischen KGV-Durchschnitt stattfindet. Der S&P 500 weist in den letzten zwölf Monaten bis Ende August knapp 14 % Kursgewinn auf, wobei hiervon ein Großteil der Multiplikatoren-Ausweitung und nur ein geringer Anteil dem Gewinnwachstums zuzuschreiben ist.

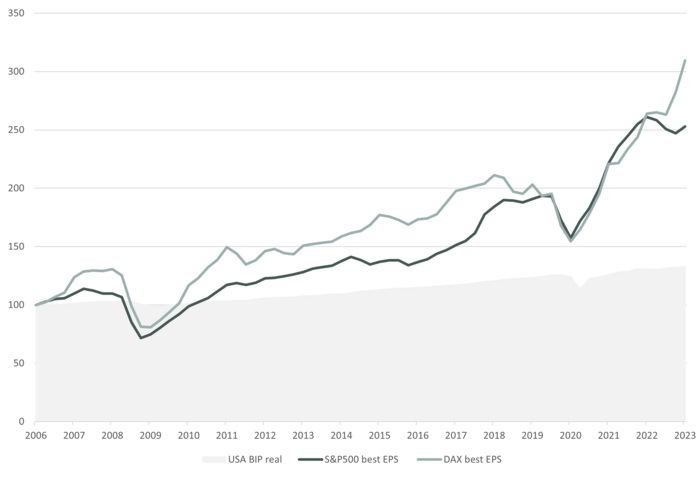

Nachfolgende Grafik zeigt die erwarteten Gewinne der nächsten zwölf Monate auf Indexebene (S&P 500 und DAX) gegenüber dem realen Bruttoinlandprodukt (BIP).2

Aufgrund der restriktiven Geldpolitik, dem schwachen makroökonomischen Umfeld in Verbindung mit den geopolitischen Spannungen antizipierte der Markt für das letzte Jahr für beide Wirtschaftsräume Gewinnrückgänge. Nachdem sich in diesem Jahr sowohl Marktindikatoren (Sentiment/Positionierung) als auch wichtige Makroindikatoren (Desinflationsprozess, Zinsplateau/Zinspausen, stabiler Arbeitsmarkt, „Soft Landing“) grundsätzlich verbessert haben, steigen für das nächste Jahr wieder die Gewinnaussichten. Dies deckt sich mit den aktuellen BIP-Konsensprognosen, welche vor allem im zweiten Halbjahr 2024 auf eine höhere Dynamik hinweisen.

Auch wir halten in den USA für das Jahr 2024 ein Anstieg der Unternehmensgewinne für wahrscheinlich, da die US-Konjunktur zum Jahreswechsel den Tiefpunkt erreicht haben sollte. Der Dis-Inflationsprozess schreitet fort, am Arbeitsmarkt zeigt sich eine gesunde Entspannung und auch der Immobilienmarkt stabilisiert sich. Ein „Soft Landing“ der US-Wirtschaft sollte dementsprechend zu entsprechendem Gewinnwachstum führen, sodass die Unternehmen wieder in die Marktbewertung „hineinwachsen“. In ausgewählten Sektoren, wie zum Beispiel Technologie und Pharma/Gesundheit, erwarten wir mittelfristig trotz höherem Bewertungsniveau gleichzeitig stärker steigende Gewinne, weshalb wir diese Sektoren für Investoren weiterhin als interessant einstufen. In Deutschland hingegen sehen wir ein „Harder Landing“. Die Wirtschafts-Dynamik schwächt sich im letzten Quartal 2023 weiter ab. Aufgrund der anhaltenden monetären Straffung und Industrieschwäche in Verbindung mit dem noch ungebrochenen Trend der Kerninflation sind wir für Europa vorerst pessimistischer als für die USA. Jedoch sehen wir in Europa auch vereinzelt erste positive Gewinnrevisionen. Zudem lässt sich erkennen, dass die Gewinne in diesem Jahr nicht so stark geschrumpft sind wie befürchtet. Deshalb sollte mit dem Nachlassen des konjunkturellen Drucks nächstes Jahr auch die Gewinndynamik wieder anziehen.

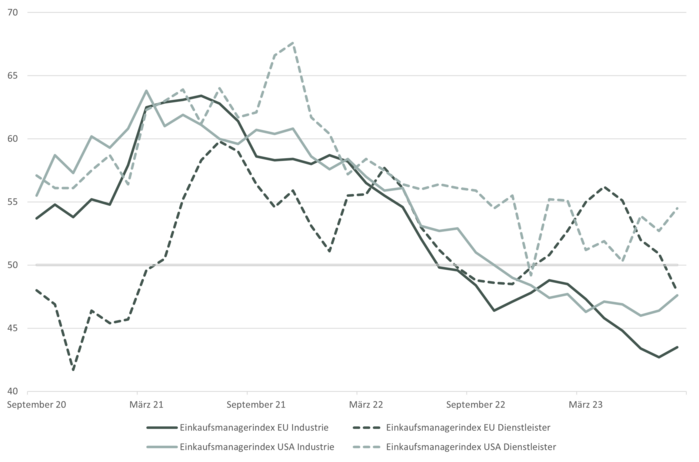

In diesem Zusammenhang ist der ISM Manufacturing PMI als einer der wichtigsten Frühindikatoren der wirtschaftlichen Aktivität, veröffentlicht vom Institute for Supply Management (ISM), interessant. Auch als ISM-Einkaufsmanagerindex bekannt, kann dieser mit einem Vorlauf von drei bis sechs Monaten für die Entwicklung der US-Konjunktur herangezogen werden. Ein Wert über 50 kann als positiv und ein Wert unter 50 als rückläufige Entwicklung des verarbeitenden Gewerbes verstanden werden. Analog wird dieser auch für den Dienstleistungssektor erhoben.

Die aktuellen Daten deuten aus makroökonomischer Sicht (ausgenommen bei den US-Dienstleistern) auf eine rezessive Stimmung (<50) hin. Allerdings lässt sich auch hier der Vorlauf der USA erkennen, da sich bereits eine Bodenbildung mit einem leichten Aufwärtstrend erkennen lässt. Dies ist kongruent mit dem bereits angeführten Gewinnausblick auf die beiden Wirtschaftsräume.

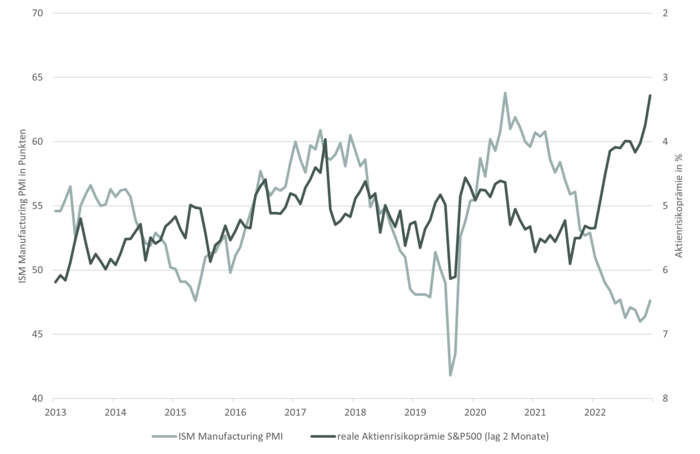

In der Vergangenheit konnte die US-Aktienrisikoprämie (S&P 500 invertierte Skala) gut durch den ISM-Einkaufsmanagerindex approximiert werden. In der Regel geht ein Abkühlen der Industrieproduktion mit steigenden Aktienrisikoprämien einher, da Investoren für die größere Unsicherheit bezüglich zukünftiger Unternehmensgewinne eine höhere Risikoprämie verlangen. Neben dem jahrelangen Gleichlauf ist jedoch vor allem die Divergenz seit Anfang 2022 auffällig.

Die Gründe, für die seit 2022 größer werdende Schere zwischen Risikoprämie und US-Industrie könnten, einerseits durch ein Verzerren aufgrund der sektoralen Divergenzen und andererseits durch eine Falschbewertung des Marktes aufgrund von externen Faktoren wie die Geldpolitik der FED erklärt werden. Beispielsweise kann durch die geldpolitische Stütze der FED eine höher als tatsächlich begründete Marktbewertung die geringen Unternehmensgewinnrenditen erklären, was wiederum eine zu niedrig geschätzte Aktienrisikoprämien impliziert. Seitens des ISM Manufacturing PMI kann angeführt werden, dass seit 2022 das verarbeitende Gewerbe in den USA ein Sektor ist, der aufgrund der schwachen Konjunktur besonders unter Druck stand.

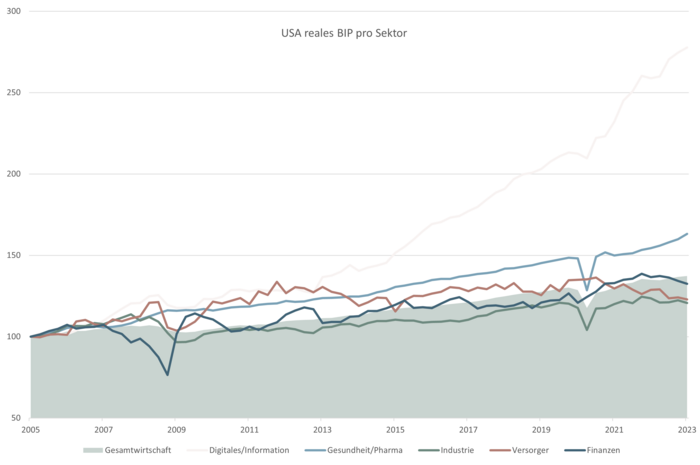

Die zuvor angeführte Analyse impliziert, dass für Investoren Aktien mit niedriger Aktienrisikoprämie dennoch interessant sein können, wenn ein entsprechend hohes Gewinnwachstum zu erwarten ist. Aufgrund der demografischen Entwicklung sowie der Verlangsamung der Produktivität herrschen große sektorale Divergenzen bei den Wachstumsraten der Bruttoinlandswertschöpfung. Zudem hemmen externe Faktoren wie die Energiewende oder geopolitische Faktoren das Wachstum in einigen Branchen. Deshalb sollte das strukturelle Wachstum der einzelnen Branchen nicht unberücksichtigt gelassen werden.

Das makroökonomische Weltbild über die nächsten Jahre wird aufgrund der schwachen wirtschaftlichen Potenz weiterhin von geringem Wachstum sowie niedrigen Zinsen geprägt sein. Somit erscheinen bei niedrigen Aktienrisikoprämien vor allem die Bereiche Digitalisierung und Demographischer Wandel (Pharma/Gesundheit) interessant, da diese gegenüber der Gesamtwirtschaft ein überproportionales strukturelles Wachstum aufweisen.

Das obige Rechenbeispiel der Big Techs hat aufgezeigt, dass die klassische Bewertungskennzahl Gewinn-Kurs-Verhältnis bzw. die daraus abgeleitete Aktienrisikoprämie für gewisse Sektoren, wie beispielsweise dem Technologiebereich, keine gute Indikation für die Attraktivität von Aktien darstellt. Aktien mit geringen Aktienrisikoprämien können durchaus eine deutliche Outperformance gegenüber dem breiten Markt sowie Anleihen ausweisen. Es zeigt sich, dass diese Kennzahl vor allem für Wachstumsaktien („Schumpeters Herausforderer“), welche aufgrund Ihres Wachstumsfokus und der hohen Investitionsausgaben in der Regel Verluste ausweisen, nicht geeignet ist. Außerdem basiert das Konzept auf unrealistischen Annahmen wie konstanten Unternehmensgewinnrenditen bzw. Zinssätzen. Auch verfehlt das Konzept bei negativen Realzinsen, wie im letzten Jahrzehnt, die in der Realität vielen wissenschaftlichen Modellen angewandte Logik von Risikoaversion/-neutralität, da Investoren hier für das Eingehen von zusätzlichen Risiken eine Prämie zahlen würden.

Die Aktienrisikoprämie könnte somit weniger als Bewertungsindikator, sondern vielmehr als Sentimentindikator für zukünftige Unternehmensgewinne in gewissen Branchen betrachtet werden. Ist diese niedrig, so sind Investoren bezüglich der zukünftigen Aktiengewinnrenditen optimistisch. Als Ein-/Ausstiegssignal für den Aktienmarkt eignet sich die Aktienrisikoprämie jedoch aufgrund der oben angeführten Argumente kaum.